掲載日:平成27年5月分

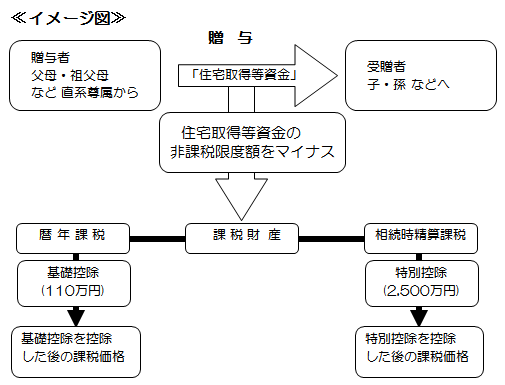

No.46でご案内いたしました「住宅取得等資金の贈与税の非課税」適用後の残額には、

次の控除を併用することが出来ます。

暦年課税贈与 基礎控除額 毎年 110万円

*課税価格が110万円を超える場合は、申告が必要です。

相続時精算課税 特別控除額 2,500万円

*前年までに特別控除を使用しているときは、既に使用した額を差し引きます。

通常の贈与税は、贈与を受ける人が、その年の1月1日から12月31日までの間に贈与を受けた財産の価額を合計して贈与税の計算をします。

贈与者が亡くなられたときには、原則として相続財産に加算する必要はありません。ただし、相続開始前の3年以内の贈与については、相続財産に加算しなければなりません。

相続時精算課税贈与とは、60歳以上の親から20歳以上の子(贈与者の推定相続人)や孫への贈与で、贈与者が亡くなられたときには、遺産にこの制度で受けた贈与額を加えた合計額で相続税を計算します。

この制度の適用を受けるには、贈与税の申告といっしょに相続時精算課税の選択届出書の提出が必要になります。

この情報は2015年5月時点の情報を元に執筆されています。最新の情報とは異なる場合もございますので、あらかじめご了承ください。