税務通信|二世帯住宅における小規模宅地の特例の適用要件について

二世帯住宅における小規模宅地の特例の適用要件について

掲載日:平成26年09月分

- 小規模宅地の特例の概要

小規模宅地特例とは、個人が 相続又は遺贈により取得した財産のうち、その相続開始の直前において被相続人等が事業用に使用していた宅地等又は被相続人等が居住用に使用していた宅地等のうち、

一定の選択をしたもので限度面積までの部分については、相続税の課税価格から一定額を減額(控除)することができる制度です。

なお、相続開始前3年以内に贈与により取得した宅地等や相続時精算課税の適用を受けた宅地等については、この特例の適用を受けることはできません。

- *被相続人等とは、被相続人又は被相続人と生計を一にしていた被相続人の親族をいいます。

- *宅地等とは、土地又は土地の上に存する権利で、一定の建物又は構築物の敷地の用に供されているものをいいます。

- 小規模宅地の特例の適用要件

- ●被相続人と「同居」の親族であること。

- ●同居親族が、相続開始時から相続税申告期限まで引き続き宅地を所有し、家屋に継続して居住していること。

- 二世帯住宅における同居の要件

- ●小規模宅地特例の適用を受けたい被相続人の親族が、相続開始の直前において被相続人が居住用に使用していた居住(独立)部分以外の居住(独立)部分に居住していたこと。

- ●被相続人に配偶者がいない、または被相続人の居住(独立)部分にともに住んでいた同居親族がいないこと。

- 適用対象範囲

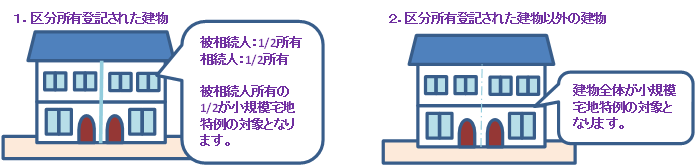

- 1. 区分所有登記された建物の場合

政令で定める部分は「被相続人の居住の用に供されていた部分」をいうため、被相続人の居住(独立)部分が小規模宅地特例の対象となります。

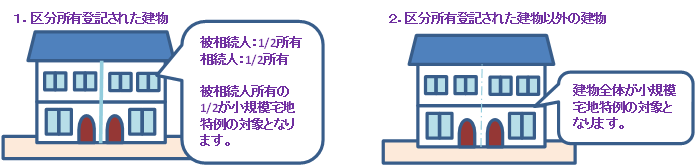

- 2. 区分所有登記された建物以外の建物の場合

被相続人の親族が同居していたものとして建物全体が小規模宅地特例の対象となります。

また、被相続人の親族は相続開始前と変わらずそのまま自身の居住部分に居住していれば、居住継続要件を満たすことになり被相続人の居住部分を申告期限を待たずに貸付けることが可能です。

この情報は2014年9月時点の情報を元に執筆されています。最新の情報とは異なる場合もございますので、あらかじめご了承ください。

©2011-2015 大阪相続サポートプラザ. ALL RIGHTS RESERVED.