掲載日:平成26年07月分

相続や遺贈により財産を取得して相続税を納付した人が、その相続開始日の翌日から3年10ヶ月を経過する日までの間に、その相続により取得した財産を譲渡した場合には、譲渡所得の計算上、 譲渡収入から控除する取得費に譲渡した相続財産に対応する相続税額を加算することができる制度です。 相続税の課税対象となった財産が、相続の直後に売却される場合には、相続税と譲渡に係る所得税が相次いで課税されることになりますので、この税負担の調整を図ることを目的として設けられているものです。

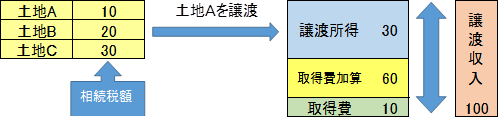

土地については、取得費に加算できる相続税額は、売却した土地に対応する相続税額だけでなく、他の売却しない土地にかかる相続税額も土地の取得費に加算でき、土地を多く相続した場合には、 譲渡所得税がかなり下がるケースもありました。

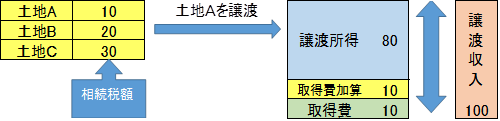

相続した土地を売却した場合に、納めた相続税額を取得費に加算できるのは、「売却した土地に対応する相続税額だけ」となります。

この特例を受けるためには、①相続等により財産を取得し、相続税が課税されていること、②その財産を相続開始から3年10ヶ月以内に譲渡していること、 ③その譲渡した年につき、一定の書類を添付し、申告期限までに確定申告書を提出していること、以上の要件を満たしている必要があります。

平成27年1月1日以降、相続税については増税になることが決定しています。相続税は事前の対策が重要であり、相続税だけでなく相続に附随して発生する所得税や贈与税についても合わせて検討しておくことが必要です。これらの税目を単一で考えるのではなく、トータルでの対策を考えておく必要がありますので、将来を見据えてご検討ください。

この情報は2014年7月時点の情報を元に執筆されています。最新の情報とは異なる場合もございますので、あらかじめご了承ください。